وام دهی بانک مرکزی کاهش یافت/ بانک ها 203 هزار میلیارد تومان قرض گرفتند

بانک مرکزی تزریق پول به بازار را با کاهش سفارش های بانک ها کم کرد اما با این وجود این رقم همچنان بالا است.

در ادامه روند هفتگی انتشار گزارش عملیات اجرایی سیاست پولی توسط بانک مرکزی، پنجمین شماره این گزارش در سال 1403 نیز منتشر شد و در آن، عملکرد بانک ها و موسسات اعتباری غیربانکی در بازار باز و بازار بینبانکی مورد بررسی قرار گرفت.

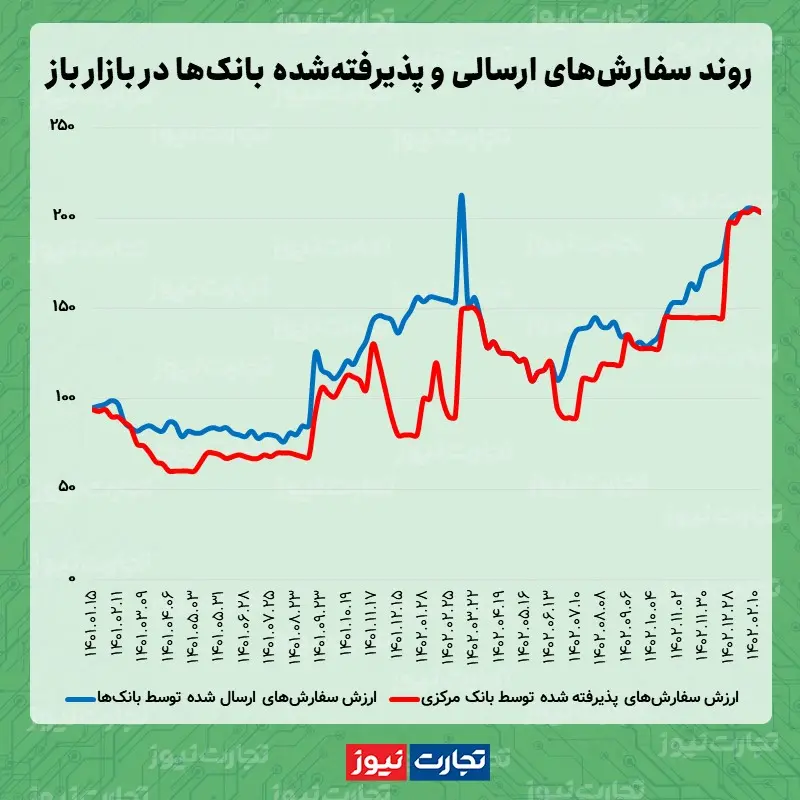

با استناد به گزارش عملیات اجرایی سیاست پولی در هفته منتهی به 17 اردیبهشت ماه سال 1403 رقم سفارشهای ارسالی بانکها برای استقراض از بانک مرکزی بار دیگر با کاهش اندک همراه شد و این بار، بانک مرکزی نیز میزان تزریق پول خود در این بازار را کاهش داد.

همچنین بررسیها از ثبات شرایط معامله در بازار باز این هفته حکایت دارند. چراکه حداقل نرخ توافق بازخرید که بیشتر با نام نرخ ریپو شناخته میشود، در سطح 23 درصد باقی ماند و مدت توافق بازخرید نیز بدون تغییر نسبت به هفتههای گذشته، هفت روزه بود.

کاهش سفارشهای ارسالی در بازار باز

در هفته منتهی به 17 اردیبهشت ماه، 22 بانک و موسسه اعتباری شرکت کرده تا بتوانند بخشی از نیاز خود به وجوه نقد را تامین کنند. رقم سفارشهای ارسالی این بانکها در بازار باز این هفته معادل 203 هزار و 150 میلیارد تومان ثبت شد که این میزان، دو هزار میلیارد تومان کمتر از هفته قبل بود.

به این ترتیب، رقم درخواستی بانکها از بانک مرکزی در بازار باز، پس از طی کردن یک روند صعودی طولانی، حالا برای دومین هفته متوالی افتی اندک را تجربه کرد.

افت اندک تزریق پول بانک مرکزی

بانک مرکزی در واکنش به سفارشهای ارسال شده توسط بانکها، همسو با کاهش مبلغ سفارشها، رقم تزریق منابع خود در این بازار را نیز کاهش داد. طوری که بانک مرکزی با وامدهی 203 هزار و 150 میلیارد تومانی به بانکها در این هفته، برای دومین هفته متوالی همه مبلغ موردنیاز آنها را تامین کرد.

نکته قابل توجه آن است که اگرچه حجم تزریق پول بانک مرکزی در بازار باز نسبت به هفته گذشته کاهشی شده است، این رقم همچنان در سطوح بسیار بالایی قرار دارد. به طوری که در طول تاریخ عملیات بازار باز بانک مرکزی، تنها در دو هفته پول بیشتری در بازار باز تزریق شده است.

بازار باز چگونه عمل میکند؟

بازار باز یکی از سازوکارهای حائز اهمیت در نظام بانکی محسوب میشود که بانکها میتوانند با استفاده از آن کسری وجوه نقد خود را با استقراض از بانک مرکزی جبران کنند . از سویی دیگر نیز بانک مرکزی نیز میتواند با مشخص کردن میزان وامدهی در این بازار، سیاستهای مد نظر خود را به اجرا بگذارد.

بانکهایی که دچار کسری وجوه نقد هستند، میتوانند سفارشهای خود برای دریافت این وجوه را در بازار باز ارسال کنند و بانک مرکزی نیز بر اساس سیاستهای خود، همه یا بخشی از این سفارشها را پذیرفته و مبلغ موردنیاز آنها را فراهم میکند.

این معامله بین بانک مرکزی و بانکها به شکل خرید و فروش اوراق بهادار انجام میشود. طوری که بانکها اوراقی در اختیار خود را با نرخی مشخص به بانک مرکزی میفروشند و وظیفه دارند که در زمان سررسید، آن اوراق را با نرخ سودی مشخص که همان نرخ ریپو است، بازخرید کنند.