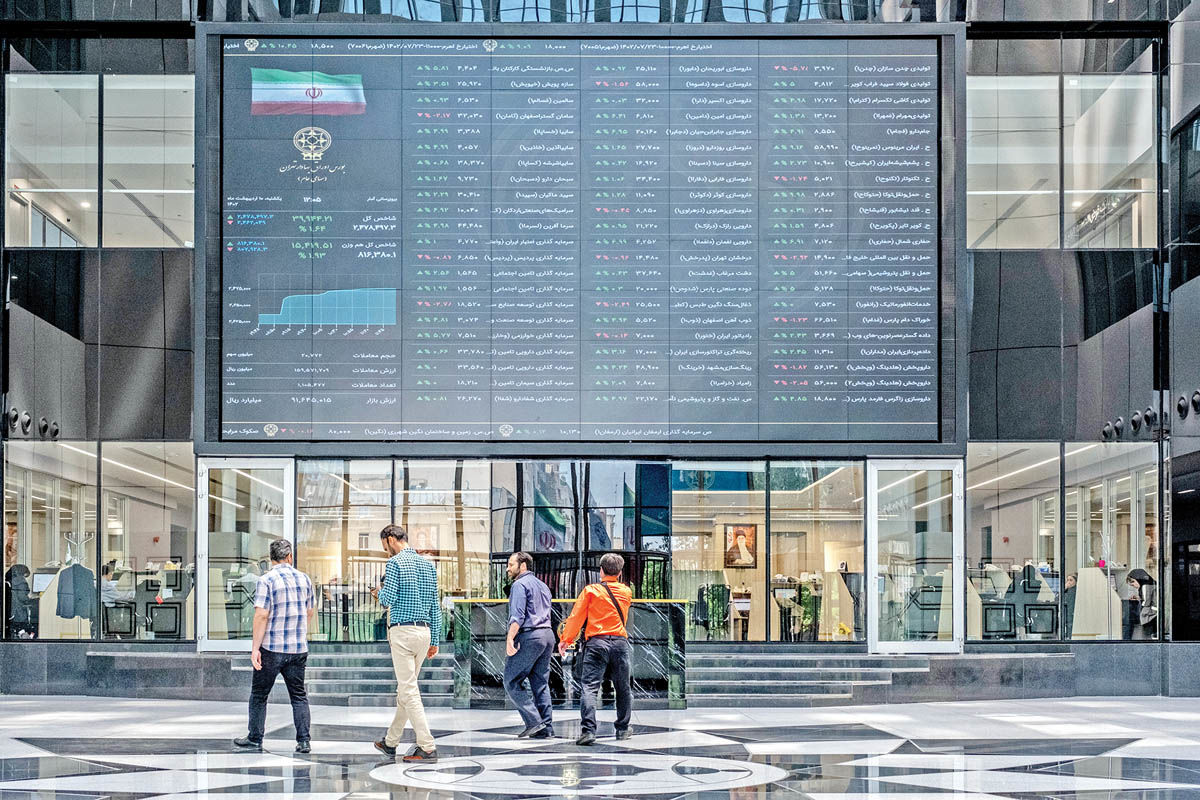

حال و روز متفاوت بورس تهران/ صعود بازار سهام ادامه دارد؟

روزهای گذشته بورس حال و روز متفاوتی داشته است. پس از بازپسگیری ابرکانال ۲میلیونی این موضوع ذهن بسیاری را به خود مشغول کرده که صعود بازار سهام تداوم پیدا خواهد کرد یا خیر.

از طرفی ارزش معاملات خرد بازار سرمایه روز گذشته که شامل سهام و حقتقدم بازار میشود، رقم یکهزار و ۴۲۰میلیارد تومانی را ثبت کرد. بهعلاوه ۱۶میلیارد تومان پول حقیقی نیز از گردونه معاملات بازار خارج شد. در این میان سهنماد «تاپیکو»، «شپنا» و «فملی» بیشترین تاثیر را بر شاخص کل بورس تهران و نمادهای «کگهر»، «شاوان» و «ارفع» بیشترین تاثیر را بر شاخص کل فرابورس داشتند. همچنین «ذوب»، «فولاد» و «شستا» سهنماد پرتراکنش روز چهارشنبه بازار بودند. سپیده منصوری، کارشناس بازار سرمایه، وضعیت هفته جاری بازار را اینگونه تحلیل کرد: بازار سرمایه زیر سایه انتشار اخبار گوناگون با سبزپوشی به استقبال هفته رفت؛ سبزپوشیای که نتیجه برگزاری جلسه شورای عالی بورس با هدف ارائه راهکارهای مناسب جهت برونرفت از چالشهای بازار سرمایه برگزار شده بود.

اهم پیشنهادهای مطرحشده در این جلسه بر تامین منابع لازم برای حمایت از بازار به صندوقهای حمایتی بازار با مساعدت بانکمرکزی و انتشار اوراق تبعی تامین مالی از سوی نهادهای مالی بازار از جمله صندوقهای حمایتی که مقرر شده بود، محوریت داشت. از طرفی انتشار اخبار برطرفشدن دو مانع رشد تولید، افزایش درآمدهای ارزی و تامین مواد اولیه صنایع فلزی نیز چهره مثبتی به بازار این هفته بخشید. در ادامه اقدامات حمایتی شورای عالی بورس برای بهبود وضعیت حاکم بر بازار سهام با یاری بانکمرکزی که تسهیلاتی برای صادرکنندگان فعال در صنایع فلزی در نظر گرفت نیز بر مثبت شدن بازار ابتدای هفته بیتاثیر نبود. بر این اساس، کمیته بازگشت ارز حاصل از صادرات، امکان واردات در ازای صادرات شرکت مدنظر و سایر شرکتهای همگروه را با نرخ توافقی مجاز دانست.

محمدرضا فرزین، رئیسکل بانک مرکزی، نیز از برنامههای حمایتی مانند تضمین ۳۶۰همت اوراق تامین مالی توسط بانکهای عامل برای انتشار اوراق تامین مالی ریالی جهت طرحهای توسعه و تامین سرمایه در گردش شرکتهای بورسی، انتشار ۲میلیارد یورو اوراق صکوک ارزی برای طرحهای توسعه شرکتهای بورسی بهخصوص در حوزه پتروشیمی و معدن و اعطای ۱.۵میلیارد یورو وام ارزی برای شرکتهای بورسی که درآمد ارزی و طرحهای زودبازده دارند تا از این طریق به افزایش صادرات آنها منجر شود پرده برداشته بود. این اخبار در کنار هم اتمسفر مطلوبی به بازار روزهای ابتدایی هفته بخشیدند.

در این میان، روز سهشنبه بازار سرمایه در حالی فعالیت خود را آغاز کرد که صندوقهای اهرمی با برخی اظهارنظرها فشار فروش زیادی را به بازار تحمیل و جوی منفی بر بازار حاکم کردند. برداشتها و تحلیلهای متناقض از اظهارنظری مبنی بر کاهش ضریب اهرمی صندوقهای اهرمی از ۲ به ۱.۵ برای ساعاتی در بازار روز سهشنبه جو منفی فروش بر سهام را غالب کرد. در ابتدا آنطور که باید و شاید پیشنهادی بودن این اظهارنظر و توجه به اساسنامه صندوقهای اهرمی درصورتی که ضریب صندوق اهرم فراتر از حد تعیین شده و امکان صدور واحد عادی وجود نخواهد داشت، مطرح نشد.

نمیتوان نسبت به این موضوع بیتفاوت بود که در ماههای گذشته، صندوقهای اهرمی زیادی به بازار سرمایه آمدند که تا حدودی فراتر از تصور بسیاری از سیاستگذاران بوده است. در روزهای گذشته که اقبال نصف و نیمه جهت نقدینگی به سوی این صندوقها بوده، این صندوقها توان جذب اعتماد عمومی را نداشتند و با شرایطی مواجه شدند که به دنبال عقبگرد جدی برای کنترل و عدمرشد سریع این صندوقها شدند. با وجود این، صندوقهای اهرمی همچنان جذابیتهای ویژهای برای بخشی از سرمایهگذاران دارند، اما نباید موجب شود که جریان پول حاضر در بازار کلیت بازار را فراموش کرده و برای نوسانات روزانه تنها به سوی این بخش از بازار روانه شود. بنابراین باید متذکر شد، لازم است براساس استراتژیهای شخصی به سرمایهگذاری در صندوقها پرداخته شود. تغییر مداوم قوانین و دستورالعملها و شرایط حاکم بر آنها تبعات و اثرات متفاوتی بر بازار خواهد گذاشت. از اینرو احتمال میرود رفتهرفته اقبال بازار به برخی از این صندوقها کاهش پیدا کند؛ با وجود اینکه همچنان حکمرانان بازار بهعنوان ابزاری قوی خواهند بود.

رفت و برگشتهای ادامهدار

مهدی کاردان، کارشناس بازار سرمایه، در خصوص روند معاملاتی هفته گذشته بازار اظهار کرد: با وجود مثبت شدن تابلوی معاملاتی در روزهای ابتدایی هفته، روز دوشنبه با وجود مثبتشدن شاخص کل، تعداد صفهای فروش به ۲۵۱نماد رسیده بود، در حالی که تعداد صفهای خرید تنها به ۱۰۰نماد محدود بود که فشار فروش کم شد. شاخص کل به لحاظ نموداری در کانالی قرار گرفته بود که دو مرتبه کف کانال را رو به پایین شکست و مجددا به آن برگشت.

با وجود سبزپوشی نماگرهای اصلی، این تناقض همچنان وجود دارد که به دلیل سبزپوشی شاخص و خروج پول حقیقی از صندوقهای درآمد ثابت و سهامی، نمیتوان شاخص کل را نماینده وضعیت کلی بازار معرفی کرد. با بررسی وضعیت بازار در بازه زمانی تیرماه سال ۹۹ تا اردیبهشت سال ۱۴۰۲، بازار بیشترین ارزش معاملات را در آن سالها به خود دیده است. از اینرو در صورتی که انتظار چرخش جدی و فتح قلههای تاریخی این بازار را داشته باشیم، باید مجموع ارزش معاملات خرد سهام، حقتقدم، صندوقهای سهامی، مختلط و درآمد ثابت افزایش پیدا کند. حمایت ۱۰همتی از صندوق توسعه بازار سرمایه موضوع تاثیرگذار دیگری بود که در روزهای گذشته جو مثبتی در بازار به راه انداخت. بازار در حال حاضر با مشکلات دیگری دستوپنجه نرم میکند که برآیند این مشکلات، ارزش معاملات پایین در معاملات روزانه را به وجود آورده است.

از طرفی فاصله نرخ دلار نیما با دلار بازار آزاد، فروش اوراق اخزا، ناترازی انرژی، تاخیر در تصمیمات حمایتی از بازار و خروج پول حقیقی باید رفع و تصمیمات جدی و درستی در این خصوص باید گرفته شود که حتی اگر به زمان زیادی نیاز داشته باشد، دستکم اثر مثبت روانی خود را بر تابلوی معاملات بورس بگذارد. یکی از رسالتهای مهم بازار سرمایه، جمعآوری پولهای سرگردان و هدایت آنها به سمت فعالیتهای مولد است. پس تا زمانی که بازارهای دیگر مانند خودرو نقدینگی را از چنگ این بازار درمیآورند، بورس نمیتواند به هدف و رسالت خود بهدرستی دست یابد. تمام این مسائل و مشکلات شکافهایی در دل این ظرف هستند که تا زمانی که برطرف نشوند میتوان گفت، تزریق ۱۰همتی نمیتواند مشکلی را آنچنان حل کند و در طول زمان به ورود پول حقیقی و حقوقی بیشتری نیاز است.